Lifecycle beleggen

Wat is lifecycle beleggen?

Het risico en rendement van de beleggingsportefeuille stemmen we af op de leeftijd van de deelnemer. Is de pensioendatum nog ver weg? Dan richten we de beleggingen op de kans op een snelle groei van het pensioenkapitaal. Komt de deelnemer dichter bij zijn pensioendatum dan bouwen we meer zekerheid in. Zo beperken we het risico en heeft hij toch kans op rendement.

De beleggingen zijn standaard afgestemd op een vaste uitkering

Op zijn pensioendatum kiest de deelnemer voor een vaste of een variabele pensioenuitkering. Wil hij een variabele uitkering? Dan kan hij zijn beleggingen hier op afstemmen door te kiezen voor Lifecycle Variabel Pensioen.

Pensioen via je werkgever

Lifecycle beleggen in het kort

-

Elke maand betaalt de werkgever pensioenpremie voor zijn werknemers

Deze premie storten wij op de beleggingsrekeningen van de werknemers, ‘de deelnemers’ in de pensioenregeling. Deze beleggingsrekeningen beheren wij, Centraal Beheer PPI.

-

Standaard beleggen we de premies in een lifecycle beleggingsportefeuille

Zo’n portefeuille is een verzameling van fondsen. De samenstelling van die fondsen is afgestemd op de leeftijd van de deelnemer. Hier hoeft hij niets voor te doen.

-

Op zijn pensioendatum koopt de deelnemer met zijn pensioenkapitaal een pensioenuitkering aan

Dit kan een variabele uitkering zijn bij Centraal Beheer PPI of een vaste of variabele uitkering bij een andere aanbieder.

Zo werkt lifecycle beleggen

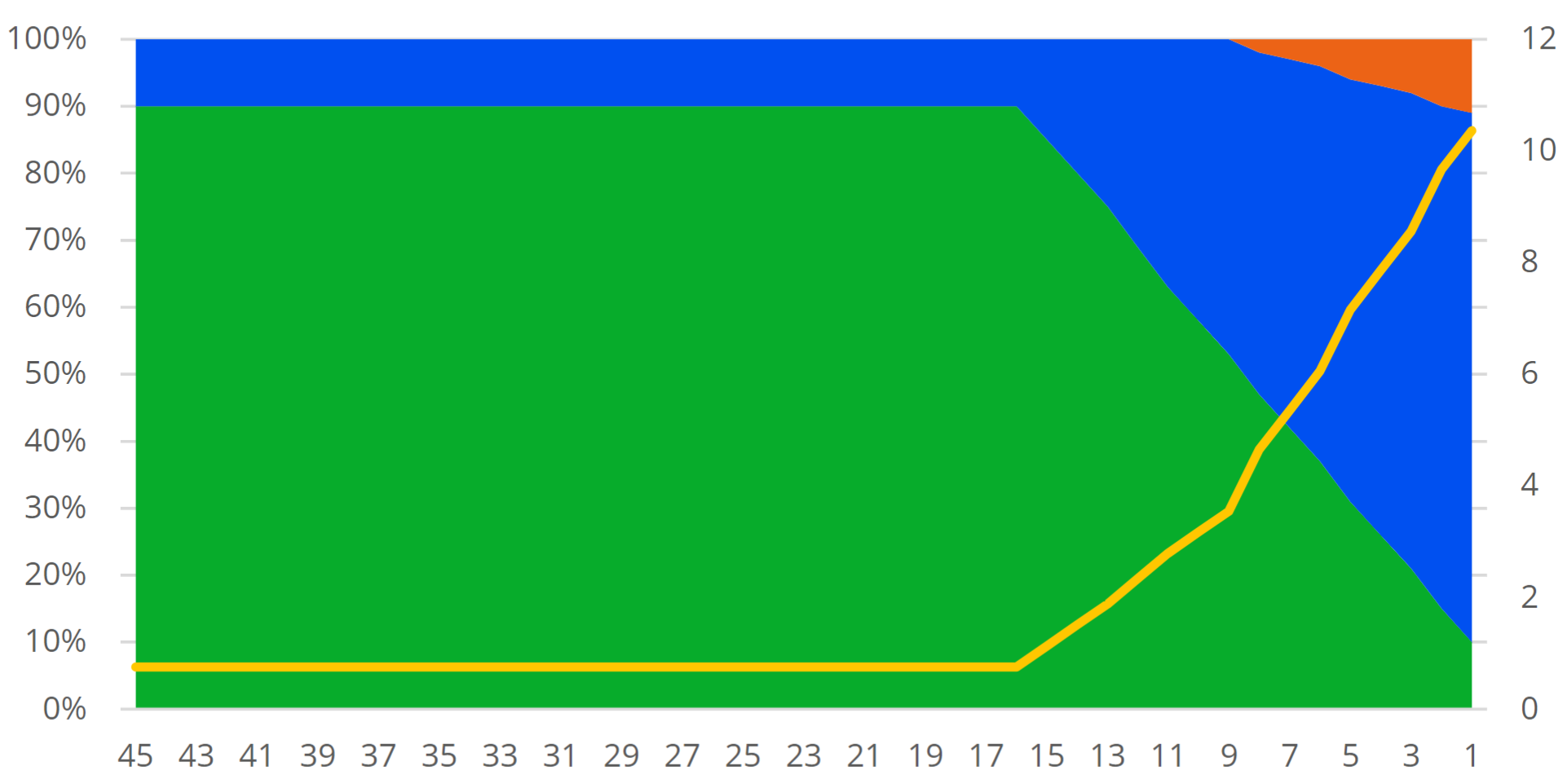

We verdelen de beleggingen van de deelnemer over 3 risicocategorieën. Iedere categorie heeft een eigen doelstelling:

Eerst: hoog risico, gericht op het behalen van een hoog rendement

Wij beleggen het pensioenkapitaal vooral in beleggingsfondsen met internationaal gespreide aandelen. Aandelen kennen een hoger risico, maar ook een grotere kans op een aantrekkelijk rendement.

Daarna: laag risico, voor wat meer zekerheid

Als de deelnemer dichter bij zijn pensioendatum komt, bouwen we het beleggingsrisico af. De beleggingen met een hoger risico ruilen we stapsgewijs in voor beleggingen met een lager risico. Hiermee beginnen we 15 jaar voor zijn pensioendatum.

Tot slot: renterisico reductie

Als de deelnemer nog een stapje dichter bij zijn pensioendatum is, verkleinen we ook de invloed van een veranderende rente op de hoogte van het aan te kopen pensioen. De hoogte van het pensioen is sterk afhankelijk van de hoogte van de rente. Naarmate de rente hoger staat op pensioendatum, kan een hoger pensioen worden aangekocht. Als de rente vóór pensioendatum daalt, kan dus een lager pensioen worden aangekocht.

Verdeling lifecycle beleggingsportefeuille

De 3 beleggingsprofielen van Lifecycle beleggen

Naast de risicocategorieën kiest de deelnemer zelf zijn beleggingsprofiel: neutraal – offensief – defensief. Maakt hij geen keuze dan beleggen wij standaard volgens het neutrale beleggingsprofiel. Ieder jaar brengen we de beleggingsportefeuille weer in balans. Dat geldt voor alle 3 de beleggingsprofielen.

Neutraal lifecycle beleggen

In de neutrale lifecycle is het verloop van de beleggingen afgestemd op het risicoprofiel van de gemiddelde deelnemer.

Defensief lifecycle beleggen

Het beleggingsrisico is lager dan de standaard verdeling uit het neutrale beleggingsprofiel. We beleggen het pensioenkapitaal dus defensiever: 90% van de maandelijkse pensioenpremie beleggen we dan in hoog risico en 10% in laag risico.

De defensieve lifecycle biedt:

- gedurende de hele beleggingsperiode kans op een ca 5% lager pensioen,

- maar ook kans op een 3% kleinere daling van pensioen vanaf 64 jarige leeftijd

- en 1% lagere daling in het laatste jaar voor pensioen.

Offensief lifecycle beleggen

In de offensieve lifecycle beleggen we het pensioenkapitaal offensiever dan de standaard verdeling uit het neutrale beleggingsprofiel: 95% van de maandelijkse pensioenpremie beleggen we in hoog risico en 5% in laag risico.

De offensieve lifecycle biedt:

- gedurende de hele beleggingsperiode kans op een ca 5% hoger pensioen,

- maar ook de kans op een 4% grotere daling van pensioen vanaf 64 jarige leeftijd en

- 2% hogere daling in het laatste jaar voor pensioen.

Vanaf 15 jaar voor pensioendatum bouwen we het beleggingsrisico verder af

De beleggingen met een hoger risico ruilen we dan stapsgewijs in voor beleggingen met een lager risico. Vanaf 8 jaar voor pensioendatum bouwen we ook het renterisico af. Dan ruilen we beleggingen met een hoog risico én met een laag risico in voor (langlopende) obligaties. Op zijn pensioendatum belegt de deelnemer dan 80% in renterisico reductie en 20% in laag risico.

Relatie rendement en risico

Door defensiever te beleggen dan de standaard verdeling, loopt de deelnemer minder risico met zijn beleggingen. Maar hij heeft dan een grotere kans op een gemiddeld lager rendement. Belegt hij offensiever dan is het beleggingsrisico hoger. Dan heeft hij juist een grotere kans op een gemiddeld hoger rendement.

| Tot 15 jaar voor pensioendatum | Defensief | Neutraal | Offensief |

|---|---|---|---|

| Hoog risico | 90% | 90% | 95% |

| Laag risico | 10% | 10% | 5% |

| Renterisico reductie | 0% | 0% | 0% |

| Op pensioendatum | |||

| Hoog risico | 0% | 10% | 20% |

| Laag risico | 20% | 10% | 10% |

| Renterisico reductie | 80% | 80% | 70% |

Waar beleggen we in?

De lifecycle beleggingsportefeuille bestaat uit maximaal 3 beleggingscategorieën en maximaal vier beleggingsfondsen. De samenstelling is afgestemd op de pensioendatum van de deelnemer. In onderstaande tabel ziet u hoe de portefeuilles zijn samengesteld:

| Portefeuille | Beleggingsfondsen | Samenstelling | ISIN-code |

|---|---|---|---|

| Hoog risico |

Beleggingsfondsen:

Achmea IM ESG Diversified Return Fund

|

Samenstelling:

Aandelen ontwikkelde landenAandelen emerging markets Aandelen vastgoed High Yield obligaties Emerging markets obligaties |

ISIN-code: NL0015001DJ2 |

| Laag risico |

Beleggingsfondsen:

Achmea IM ESG Diversified Fixed Income Fund*

|

Samenstelling:

Green bonds

|

ISIN-code: NL0015001DH6 |

| Renterisico reductie |

Beleggingsfondsen:

Achmea IM ESG Diversified Fixed Income Fund*

|

Samenstelling:

Green bonds

|

ISIN-code: NL0015001DH6 |

|

Beleggingsfondsen:

Achmea IM Duration Matching Fund

|

Samenstelling:

Euro Local Government Loans Fund 20 Year Overlay Fund |

ISIN-code: NL0015001DM6 |

Bekijk de beleggingsrendementen.

Lifecycle Variabel Pensioen

Wij bieden vijftien jaar voor pensioendatum ook de mogelijkheid om te kiezen voor een Lifecycle Variabel Pensioen. Deze lifecycle is bedoeld voor deelnemers die van plan zijn om bij pensionering te kiezen voor een variabele pensioenuitkering. De samenstelling van de lifecycle eindigt op pensioenleeftijd met de beleggingssamenstelling van onze Variabel Pensioen uitkering. Deelnemers kunnen in hun pensioenportaal kiezen voor deze lifecycle via het doorlopen van een checklist.

Blijven beleggen nadat je met pensioen bent

Goed om te weten

- Standaard beleggen we in de lifecycle beleggingsportefeuille. Deze stemmen we af op de pensioenrichtdatum van de deelnemer. Als hij eerder of later met pensioen gaat, geeft hij dat door aan onze Servicedesk. Wij kiezen dan de portefeuille die past bij zijn nieuwe pensioendatum.

- Op zijn persoonlijke pensioenportaal kan hij altijd de actuele waarde van zijn beleggingen inzien.

- Op zijn portaal ziet hij het pensioenkapitaal dat hij naar verwachting op zijn pensioendatum heeft opgebouwd. Ook staat er een indicatie van het pensioen dat hij hiermee kan aankopen.

-

Meer informatie vindt de deelnemer:

- Bij veelgestelde vragen op het persoonlijke pensioenportaal

- Op de beleggingspagina op het persoonlijk pensioenportaal

- In het pensioenreglement

Dit kost lifecycle beleggen

De deelnemer betaalt beleggingskosten die we inhouden op zijn pensioenkapitaal. Deze kosten bestaan uit:

-

Fondskosten

De lopende kosten die beleggingsfondsen maken voor het beheren, bewaren, registreren en administreren van het beleggingsfonds.

De percentages worden ingehouden op de waarde die is belegd in het fonds. Dit wordt verrekend met het rendement van het fonds en is dus niet afzonderlijk zichtbaar. De fondskosten zijn ook terug te vinden in het pensioenreglement.

-

Beheerkosten

Deze betaalt de deelnemer jaarlijks aan Centraal Beheer PPI. Het is een percentage van het belegd vermogen per jaar. De hoogte is terug te vinden in het pensioenreglement.

Lage beleggingskosten

De fondskosten zijn gemiddeld over de hele beleggingshorizon circa 0,13% van het belegd vermogen per jaar. Samen met de beheerkosten komen de totale beleggingskosten op circa 0,3% van het belegd vermogen per jaar.

Verantwoord beleggingsbeleid

Wij beleggen de pensioenkapitalen van onze deelnemers met als doel om een zo goed mogelijk pensioen te bereiken. Dit doen wij op verantwoorde wijze, met respect voor mens en natuur. Daarom bestaan onze lifecycle beleggingsportefeuilles uitsluitend uit beleggingsfondsen die voldoen aan de ESG-criteria. En wij gaan een stap verder.

Lees meer over ons beleggingsbeleid